民生服务

财信金控首席经济学家伍超明:房地产止跌回稳,四点知识性海外阅历

2024-12-02

炒股就看金麒麟分析师研报,巨擘,专科,实时,全面,助您挖掘后劲主题契机!

起原:财信究诘院

中枢不雅点:

我国房地产阛阓如岂止跌回稳,用什么枢纽方针来忖度,什么时候能止跌回稳,这三个问题无法也不行遮盖。本文要点商酌和尝试回报第二个问题。

一、海皮毛比究诘:容易堕入“原封不动”罗网。在究诘中国房地产阛阓何时能止跌回稳时,由于短少国内可鉴戒前例,不得不参考海外阅历。相关词,对比全球不同国度、不同期期、不同类型、不同经济发展阶段的房地产危急后,淌若简便给与“拿来主义”,用海外阅历的“尺子”和历史的“尺子”去丈量国内试验和将来的“尺寸”,堕入“原封不动”罗网的概率偏大,实质上“轻舟已过万重山”。天然,不行排斥或然得到正确论断或误中的可能性。

二、中国房地产何时能止跌回稳:参照海外阅历的“原封不动”论断是2026年底或2027年年中。咱们对1970-2024年时刻全球16个国度25次房地产危急数据进行了整理,发现大型房地产泡沫的价钱上升期和下降期平均数分别为27和23个季度,分别接近7年和6年;微型房地产危急则分别为29和26个季度,也分别在7年和6年傍边。证据BIS数据,适度本年三季度末我国房地产阛阓如故转机了12个季度,淌若参照海外阅历还需转机10-11个季度,即2026年底或2027年年中能止跌回稳。

三、房地产阛阓止跌回稳:四点知识性海外阅历。本叙述上篇(下篇商酌我国房地产阛阓何时止跌回稳)从阛阓机制作用视角切入,发现全球典型房地产危急中各阛阓身分间的互相作用机制存在好多相似性,咱们将其整理并总结出四点知识性的礼貌机制或阅历。知识性阅历一:量先于价,量增方能价稳;知识性阅历二:库存或空置率降至肤浅水平,价钱能力止跌回升;知识性阅历三:房价泡沫出清、购房资本下降、收入合理增长,房价才有回升可能;知识性阅历四:危急冒失需实时武断采纳相当规要领,不然代价很大。这些礼貌看似简便且等闲,但抵抗则代价广阔。经济究诘要纪念知识,房地产转机或危急防治何尝又不是。

针对2021年以来国内房地产阛阓的深度转机,2024年“9.26”政事局会议明确提倡“要促进房地产阛阓止跌回稳”。如岂止跌回稳,用什么枢纽方针来忖度止跌回稳,我国房地产阛阓什么时候能止跌回稳,这三个问题无法也不行遮盖。第一个问题是计谋要领,第二个问题是忖度方针,第三个问题是在前两个问题基础上的预判。

本叙述要点商酌第二个和第三个问题,天然分析中也有第一个问题的海外阅历和教养。叙述分为潦倒两篇,上篇从海外视角开拔,通过相比分析全球较典型的房地产危急,找出一些知识性的阛阓礼貌机制或者阅历,回报哪些枢纽方针不错忖度房地产阛阓的止跌回稳,幸免“念念天然”问题和单一方针有失偏颇的罗网;在此基础上,下篇分析我国房地产阛阓何时能止跌回稳。

一、海皮毛比究诘:容易堕入“原封不动”罗网

在究诘中国房地产问题,尤其是预判阛阓转机的时长、深度偏激影响时,由于短少国内可鉴戒的前例,不得不转向海外阅历以寻求参考。然而,在进行海皮毛比究诘中,难以幸免的无言表象是,把全球不同国度、不同期期、不同类型、不同经济发展阶段的房地产危急进行简便对比,并试图从中索要出一些无边礼貌,淌若此时简便地给与“拿来主义”,用来忖度中国房地产阛阓可能转机的时长、深度,并据此推断将来阛阓走向,咱们可能堕入“原封不动”的失实,淡薄“轻舟已过万重山”的试验变化。

笔者证据Are Oust和Kjartan Hrafnkelsson(2017)对什么是房地产泡沫以及对大型泡沫和微型泡沫分袂范例的究诘论断,对1970-2024年时刻全球16个国度25次房地产危急的数据进行了整理。证据Are Oust和Kjartan Hrafnkelsson(2017)的究诘论断,大型房地产泡沫是实质价钱大幅高涨,至少在五年内高涨50%或在三年内高涨35%,随后房价立即大幅下落至少35%;微型泡沫是指实质价钱大幅高涨,至少在五年内高涨35%或在三年内高涨20%,随后立即出现至少20%的价钱转机。限于数据的可得到性,部分国度和危急莫得纳入,整理遗弃见图1和图2。

图1是芬兰、英国、好意思国等九国大型房地产泡沫变成和残害的时辰长度,其中T为房地产泡沫时代的价钱最高点,上前、向后蔓延分别暗示房地产价钱上升期和下降期。不出丑出,不临幸地产危急的价钱上升时长和下降时长均不换取。从平均数看,大型房地产泡沫的价钱上升期和下降期分别为27和23个季度,分别接近7年和6年。

图2泄露的是日本、英国、比利时、丹麦、韩国等11国发生的16次微型房地产泡沫的变成和残害时长。与大型泡沫一样,不同危急的上升时长和下降时长均不换取,即使在一国的不同期期亦然如斯。16次微型房地产危急的平均上升时长和下降时长分别为29和26个季度,也分别在7年和6年傍边。淌若剔撤退日本、丹麦、爱尔兰等少数几次危急时长较特殊的情况,那么微型房地产危急平均上升时长和下降时长则裁减至19和22个季度,在5年傍边。

国表里不少究诘王人作念过上述分析,在评估中国房地产阛阓时,一般会将上述论断和中国房价走势进行对比,由此瞻望我国房地产阛阓的可能转机时辰长度,得到什么时候能止跌回稳的论断。证据海外计帐银行(BIS)数据,我国房地产价钱上升时长为26个季度,与海外平均水平格外;下降时长方面,适度本年三季度末,如故转机了12个季度。淌若用海外阅历这把“尺子”去量或评估我国将来房地产阛阓的可能转机时长,还需10-11个季度傍边,即要到2026年底或2027年年中能力遗弃转机,简短还需2年-2年半时辰。

笔者暂不合我国房地产阛阓转机时长论断作念指摘,咱们会不才篇中作尽头研判。仅从究诘方法看,用海外阅历的“尺子”和历史的“尺子”去忖度国内和将来的“尺寸”,虽属无奈之举,但略显单薄和仓促,堕入“原封不动”罗网的概率较大,天然不排斥误中的可能。

接下来,咱们念念从阛阓机制作用的角度开拔,在列国房地产危急中找出一些礼貌性机制或阅历,用来研判我国房地产阛阓,可能更有价值。因为尽管列国国情、发展阶段、危急类型及所处时代相反,但房地产阛阓内各身分间的互相作用机制却存在一定的相似性。这一共通性恰是咱们上篇将要要点商酌的中枢内容。

二、房地产止跌回稳:四点知识性海外阅历

受限于数据可得到性,咱们在16个国度中采纳部分国度不同期期的数据进行了分析,得到了四点知识性的礼貌机制或阅历,旨在明确哪些枢纽方针大致灵验忖度房地产阛阓的止跌回稳。

(一)知识性阅历一:量先于价,量增方能价稳

判断房地产阛阓是否止跌回稳,开拔点念念到的是价钱和销售量两个方针,这不无敬爱。实质上,房地产阛阓和股票阛阓在一定进程上具有相似的场地,因为这两个阛阓中交游的金钱王人有很强的金融属性,比如股票阛阓行情向好需要量、价的互相结合。但已有学术究诘恶果标明,股票阛阓中量和价哪个是当先方针,尚无定论。相较之下,在房地产阛阓,房屋销售量手脚房价的当先方针,已得到多个国度实践阅历的考证。

咱们分析了好意思国和荷兰几次典型的房地产阛阓波动,发现不管在周期的上行阶段如故下行阶段,销售量均当先价钱变动(见图3-4)。如在2008年全球金融危急爆发后,好意思国和荷兰房地产阛阓价钱均出现大幅转机,但在价钱快速下降前,房屋销售量早已分别先于价钱15、23个月见顶下行;而在房价止跌回升阶段,则分别当先10、5个月放量见底回升。2022年两国房地产阛阓波动也衔命了销售量当先价钱变动的礼貌。这里需要指出的是,并不是销售量初现回升,就能放手料定房价随后会止跌高涨,需要多不雅察一段时辰,这也为多国阅历所证明。

(二)知识性阅历二:库存或空置率降至肤浅水平,价钱能力止跌回升

房地产阛阓保合手一定的库存水平是肤浅表象,但过高和过低均会对阛阓产生负面影响,过高禁锢价钱,过低催生房价泡沫,纪念相宜本国或地区的合适库存水平才利于房地产阛阓平稳发展。但从全球诸多国度的历史实质阅历看,库存波动是常态,且幅度时时较大,这不仅导致房地产阛阓大幅波动以至激勉危急。

库存方针有销售阛阓的商品房库存和租出阛阓的租出空置率,前者又不错分为新建商品房待售量(面积)和成屋可供销售量(面积)。纵不雅全球典型的房地产阛阓波动周期,不难发现,惟有当库存纪念到与本国或地区实质情况相适合的合适水平时,房地产价钱才会止跌回稳。

以好意思国为例。在2007年好意思国次贷危急爆发前,2003年小布什总统推出《好意思国梦首付款法案》,以完满居者有其屋梦念念,尔后好意思国房价和库存方针出现不同寻常的同步抬升表象,直到泡沫残害才遗弃这一步地。具体看,从2005年运转,房价和库存经历了合手续2年多的同步上升,直到2007年泡沫残害;在这一历程中,房屋可供销售月数从起步时的4.5个月快速进步到2008年的11.2个月,危急发生后又急剧降至2012年5个月傍边的水平,与房价起步时格外,房价也随之止跌企稳并回升于今(见图5)。证据好意思国阅历,4.5-6.0个月是一个相比合适该国的库存区间水平。在同期租出阛阓,房屋空置率也经历了相似的历程,空置率从高点11.1%降至次贷危急前的8%傍边后,房价才企稳回升(见图6)。

除了好意思国的阅历,日本和韩国也提供了相同的例证,能得出换取的论断(见图7-8),这里不再赘述。

(三)知识性阅历三:房价泡沫出清、购房资本下降、收入合理增长,房价才有回升可能

为了忖度家庭的购房才略,好意思国房地产牙东谈主协会(the National Association of Realtors,NAR)构建了住房购买力指数(Housing Affordability Index,HAI)。HAI用于覆按住宅阛阓中处于中位数收入水平的家庭对处于中位数价钱住宅的承受才略,反应在一定首付比例下,中位数住户家庭收入对代表性住宅按揭贷款月供的覆盖才略。淌若指数为100,暗示达到收入中位数的家庭,其收入刚好裕如职守一个价钱为中位数的住宅按揭贷款,指数朝上100暗示购买才略进步,指数越高购买才略越强,反之则相背。

从1980年以来好意思国的实践看,1980-2000年好意思国度庭购房才略合手续进步(见图9),主要受益于贷款利率的快速下降,导致购房资本下降较多,而同期房价和家庭收入中位数同步波动且涨幅基本换取,不是购买力指数进步的主要推启程分(见图10)。尔后2001-2006年房价快速高涨并朝上收入涨幅,加上利率降幅有限,导致住房购买力指数从2001年高点135.9%大幅降至2006年低点100.4%,房价高涨不可合手续最终激勉了2007年次贷危急的爆发。危急后房价大幅下行,贷款利率也较大幅度下调,住房购买力指数再次从2007年低点的106.6%爬升至2013岁首高点212.7%,时刻房价在2012岁首止跌回升并合手续于今。2020年疫情危急以来,好意思国房价涨至历史新高,但住房购买力指数在2022年好意思联储启动大幅加息后降至100%傍边,两个指数的以火去蛾中在2007年次贷危急前发生过(见图9-10)。好意思国高房价能否合手续,留待时辰去领导,但按照过往阅历,伊于胡底。从好意思国阅历看,房价泡沫出清、购房资本下降、住户收入合理增长(2009-2023年家庭收入中位数年均增速为3.8%),对房价止跌回升至关紧要,不可偏废。

与好意思国类似,英国也构建了首套房屋职守压力指数,忖度初度购房者(first time buyer,FTB)典质贷款支付占实得工资的比例,反应购房压力(affordability pressures)大小。指数越高评释购房职守压力越大,反之则相背。上世纪80年代以来,英国房地产阛阓经历了两次典型的周期波动,均解释购房职守水平降至长久均值后,房价才有可能止跌回升。

第一次周期发生在1982-1996年。1982-1989年英国房价出现合手续快速高涨,高房价加剧了家庭购房压力,职守压力指数从75%傍边进步到147.7%,大幅朝上85%傍边的长久均值水平,导致房价在1990-1996年经历了长达7年的转机,购房职守压力指数相应从147.7%大幅降至46.2%(见图11-12)。购房职守压力松开后,家庭购房才略增强,房价从1996年运转止跌回升。

第二次周期在2001-2013年。2001-2007年房价高涨再次鼓动职守压力指数达到135.2%,远高于长久均值,2008年全球金融危急爆发后英国房价大幅下落,带动职守压力指数从137%再次降至2013年的87%,纪念至长久均值隔壁,房价也开启了回升之旅于今。这里需要评释的是,2013年以后英国房价合手续高涨,但购房职守压力指数一直在均值隔壁,主要原因有二:一是贷款利率从危急前的5.5%大幅降至危急后的0.5%,购房职守大大松开;二是家庭可诈欺总收入在2014-2023年保合手了4.5%的年均增速,为家庭购房才略提供了财力保险。

玄虚好意思国和英国的实践,房地产价钱从大幅转机到止跌回升的历程中,有三点是换取的,等于房价泡沫的出清、购房资本的下降和住户收入的合理增长。

(四)知识性阅历四:危急冒失需实时武断采纳相当规要领,不然代价很大

十次危急,九次房地产,标明房地产阛阓的大幅转机易激勉系统性危急,不单是是一个行业的简便周期性波动,不行贱视,应采纳相当规要领冒失,这少许已为海外阅历所反复考证。在诸多实践中,既有胜仗的案例,如好意思国2007年次贷危急的灵验处理;也有令东谈主警悟的失败教养,其中日本的阅历尤为深化,为众东谈主提供了认真实启示与警示。

2007年次贷危急发生后,好意思国监管部门实时采纳了相当规冒失要领,武断注入国度信用,幸免了“社会信用崩塌”,减少了对经济的晦气性冲击,口头GDP边界只收缩了1年就朝上危急前水平,房价转机时辰从2007年2月至2012年2月共历时5年(见图13)。相当规冒失要领集中在以下四方面:

一强横老例货币计谋。包括大幅申斥利率,将联邦基金利率标的区间从5-5.25%的高位下调至0-0.25%,创造多种融资器具如买卖单据融资器具(CPFF)为阛阓注入流动性,2008-2014年先后履行三轮量化宽松(QE)计谋,以开释流动性和压低长端利率。

二是大边界挽回金融机构。财政和货币计谋快速达成共鸣,并联手进展协力。如2008年3月好意思联储提供迫切贷款,协助摩根大通收购面临收歇的贝尔斯登, 9月好意思联储提供850亿好意思元迫切贷款,挽回面临收歇的好意思国海外集团AIG,10月好意思国国领悟过《经济相识迫切法案》,授权财政部履行7000亿好意思元的金融挽回计较(TARP),购买金融机构的受损金钱,相识金融阛阓。

三是履行经济刺激计较。2008年2月布什总统签署总数约为1680亿好意思元的经济刺激决策,2009年2月奥巴马总统签署总数为7870亿好意思元的经济刺激计较,均旨在刺激经济增长和创造服务,幸免经济衰竭。

四是武断实时注入国度信用,经受“两房”。2007年9月好意思国财政部告示经受两大房屋贷款融资机构房利好意思(Fannie Mae)和房地好意思(Freddie Mac),由新竖立的联邦住房金融署(FHFA)负责照拂,2008年9月慎重经受“两房”,并提供多量资金救济。该举措意味着对“两房”注入国度信用,充任好意思国房地产阛阓的“临了贷款东谈主”,幸免了社会信用崩塌,斩断房地产阛阓信用风险链条的传导和外溢,起到强力开荒预期功效,有很强的鉴戒兴致。

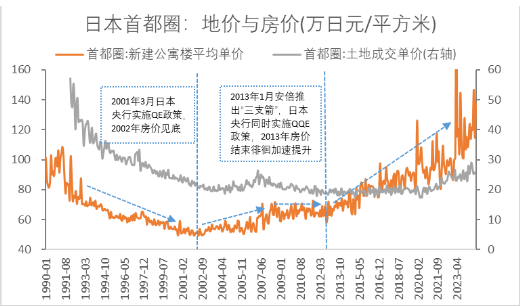

相关于好意思国而言,日本在冒失上世纪90年代房地产泡沫离散的历程中,天然采纳了系列计谋要领,但苦于莫得海外案例参考和经济表面引诱,叠加国内体制机制问题,出现了冒失徐徐、计谋效果有限、不良金钱处理不息对以及结构性修订不及等问题,导致经济长久低迷和通货紧缩,国民经济经历了“失去的三十年”,房地产价钱稀零地合手续下降了20年(见图14),即使王人门圈房价下降时辰也朝上了10年(见图15),日本付出了斯文代价。

冒失房地产危急,应该说日本出台了不少计谋要领,如货币计谋首开零利率、QE量化宽松计谋先河(见图15),财政计谋履行大边界大家工作投资和减税减免等,但过后却成为一个不堪利案例,问题和教养主要体当今两方面:

一是计谋冒失徐徐,错过最好时机。在泡沫离散后,日本政府的挽回要领不够赶快和有劲,延误了危急处理的最好时机。其中很紧要的一个原因是决策层和金融机构对危急严重性意志不及,在泡沫离散初期以为经济大致自行归附,导致决策层莫得实时达成计谋共鸣和出台力度合适的计谋要领。如对不良债权责罚问题上,日本央行和大藏省历时8年才达成责罚共鸣,这不仅延误了计谋出台的最好时辰,也大幅削减了计谋效果,事倍功半。

二是计谋效果欠佳。货币计谋方面,面抵花费和投资信心不及,长久零利率计谋未能灵验刺激经济,反而导致了“流动性罗网”; 财政计谋方面,大边界的财政刺激要领在初期有一定效果,但后期效果递减,其华夏因既有投资乘数下降机制的作用,也有日本经济体制的问题,如财政刺激资金部分流向了僵尸企业,减速了阛阓出清和资源优化成立,多量资金插足到低效或肖似的基础神气名堂中,导致投资遵守低劣等,不但莫得灵验拉动经济增长,反而导致大家债务职守加剧和财政赤字扩大。

|

图15:日本出台了系列刺激计谋,但王人门圈房价下降时辰也朝上了10年 |

|

|

贵府起原:日本不动产经济究诘所,财信究诘院 |

海量资讯、精确解读,尽在新浪财经APP

海量资讯、精确解读,尽在新浪财经APP

工作裁剪:刘万里 SF014